目次

住宅ローン控除の特例措置延長か?改めて仕組みを解説

先日、住宅ローン減税の控除期間が13年になる特例措置を、今後も延長することを政府が検討しているというニュースがありました。

これは新型コロナウイルスの影響で住宅購入の需要低下を下支えすることが目的です。実際には2021年度の税制改正で議論されるそうです。

今回はこれを機に改めて住宅ローン減税の仕組みや賢い活用方法、注意点などについて解説していきます。

住宅ローン控除とは?

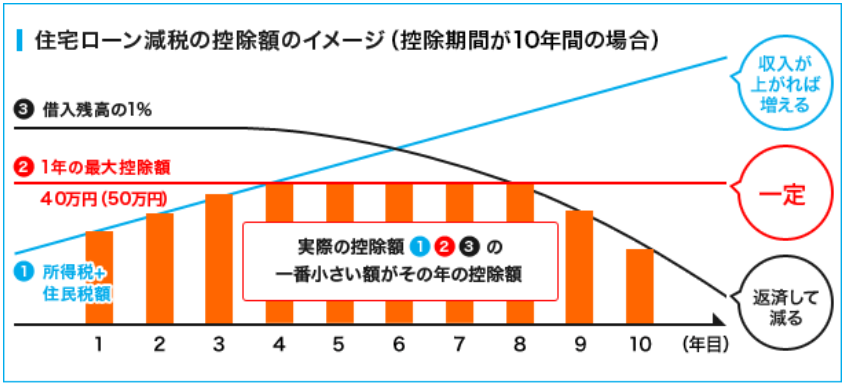

そもそも住宅ローンとは何かご存じでない方もいらっしゃるかと思います。簡単にご説明をすると住宅ローンを組み、住まいを購入した場合に、その住宅ローン残高の1%を上限に10年間税控除をしてくれる制度です。要するに、「住宅購入するといくらかお金が返ってきますよ」「だから皆さん家を買ってください」ということです。

ポイントとして

・10年間で最高400万円(一部500万円)の税効果(還付)を受けることが可能。

・ローン残高によって変動する。

・満額を受けるには10年の期間において、ローン残高が4,000万円以上である必要がある。

・さらに納めている所得税および住民税の額が上限。それ以上は控除できない。

という内容の制度となっています。

持ち家か賃貸か問題もありますが、住宅購入を考える方にとっては悪い話ではありません。

住宅ローン控除期間10年→13年だとどのくらいお得?

住宅ローン控除は住宅取得者の金利負担軽減を目的に導入された制度。

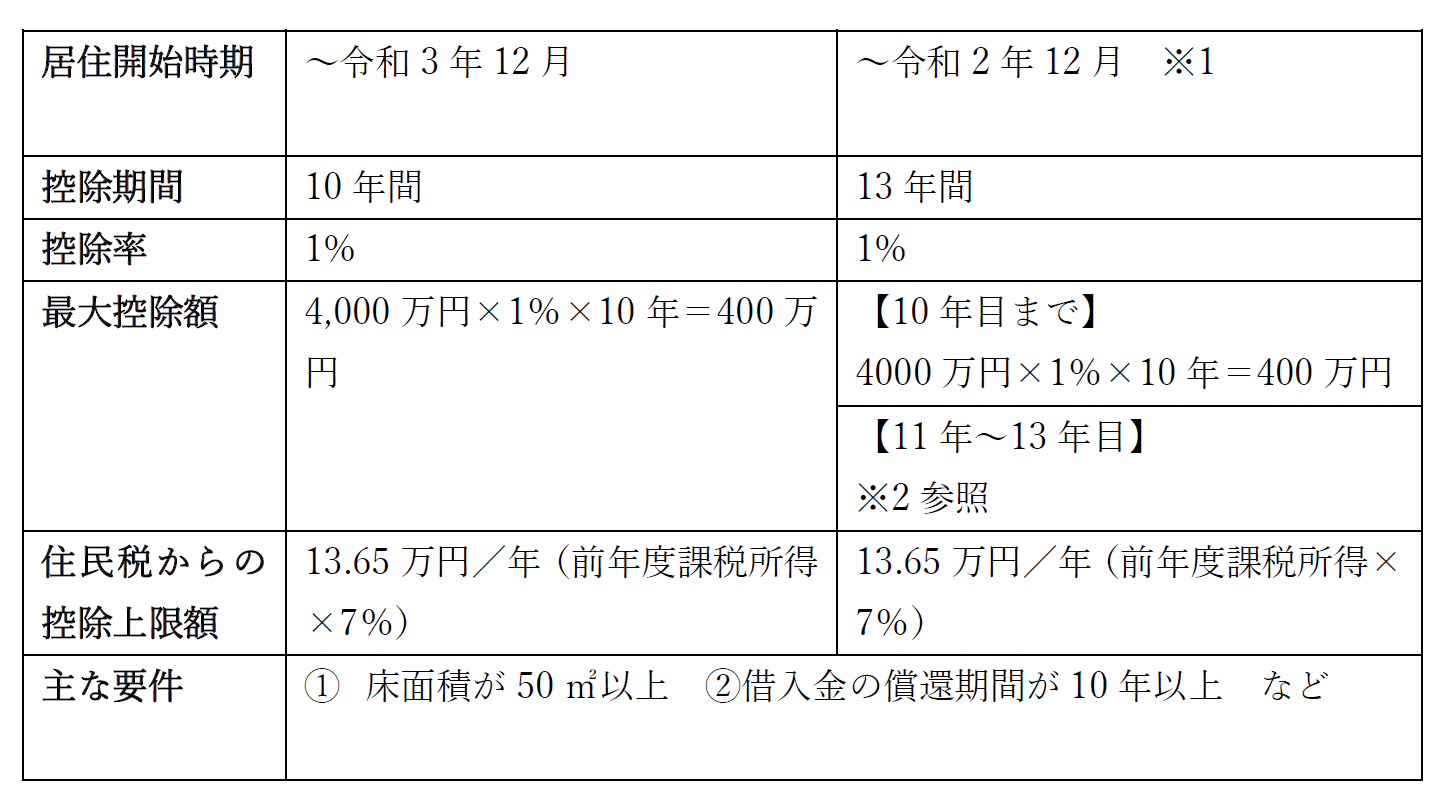

一定条件を満たすと10年間(特例措置は13年間)にわたり控除が受けられます。

詳細は下記をご覧下さい。参考:国土交通省すまい給付金サイト

※1 新型コロナウイルスの影響で期限までに入居が遅れても①②の両方を満たした上で令和3年12月31日までに入居すれば、特例措置が適用されます。

①一定期間に契約が行われていること

・注文住宅を新築する場合:令和2年9月末

・分譲住宅、既存住宅を取得する場合、増改築等をする場合:令和2年11月末

②新型コロナウイルスの影響で入居が遅れたこと 参考:国土交通省HP住宅ローン控除ページ

※2 11~13年目は下記の①②のうちいずれか少ない方

①住宅ローン残高または住宅取得対価のうちいずれか少ない方の金額の1%

②建物取得価格(上限4000万円)の2%÷3

10年間で最大400万円の控除が受けられ、かつ3年延長されるとさらにお得になります。

↑上記のようにケースによっては80万円も多く控除が受けられることもあります。

お得に活用する方法と注意点

高品質住宅を取得すると上限が400万円→500万円に

注文住宅を新築する場合、一般的な建物であれば10年間の控除額は最大400万円。

性能の高い「長期優良住宅」または「低炭素住宅」を取得するとそれが最大500万円になります。

つまり、条件によっては高品質の住宅を取得すると、控除額も増えるという特典が得られます。

控除額は「借入金額」と「年収」が基準

住宅ローン控除の上限額の説明はしましたが、実際にどのくらいの控除が受けられるかは「借入金額」と「年収(どれだけ税金を支払っているか)」で決まります。

つまり、借りる金額が多くても年収が低い(支払っている税金が少ない)と控除額が少ないですし、年収(支払っている税金が多い)が高くても借りる金額が少なければ、同様に控除額は少なくなります。

控除されるのは所得税。引き切れない場合は住民税からも一部控除

「住宅ローン控除を受けようとしたが、どうやって控除されるのかよく分からない」という方が非常に多いので分かりやすく説明します。

例)サラリーマンの方が令和2年8月に注文住宅の入居を済ませた場合(初年度の流れ)

- 令和2年1月~12月に支払った所得税から控除(初年度は令和3年3月15日までに自身で確定申告をしてから実際にお金が振り込まれます。2年目以降は年末調整でOK)

- 所得税から控除しきれなかった場合は令和3年6月~令和4年5月までに支払う住民税から控除されます(6月に会社からもらう「特別徴収税額決定・変更通知書」に記載)

上記でご説明した通り、住宅ローン控除は支払った税金の範囲内で差し引かれます。

どのタイミングで控除が受けられるかはしっかり理解しておきましょう。

生命保険料・地震保険料・医療費などの控除と併用可能

住宅ローン控除は生命保険料などの他の控除要件とも併用ができます。

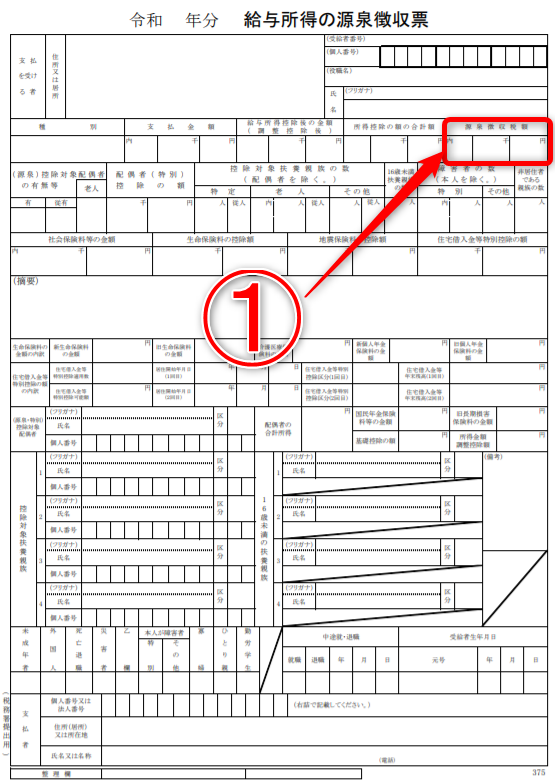

住宅ローン控除がどのように反映されるか実際に「源泉徴収票」と「特別徴収税額決定・変更通知書」を見ながら解説していきます。※ご自身のものがあれば照らし合わせて見てみてください。

まずは「源泉徴収票」をご覧ください。

➀の源泉徴収税額の欄に記載されている金額が、まず住宅ローン控除で差し引かれる金額になります。

控除しきれなかった場合は住民税の一部から差し引かれます。

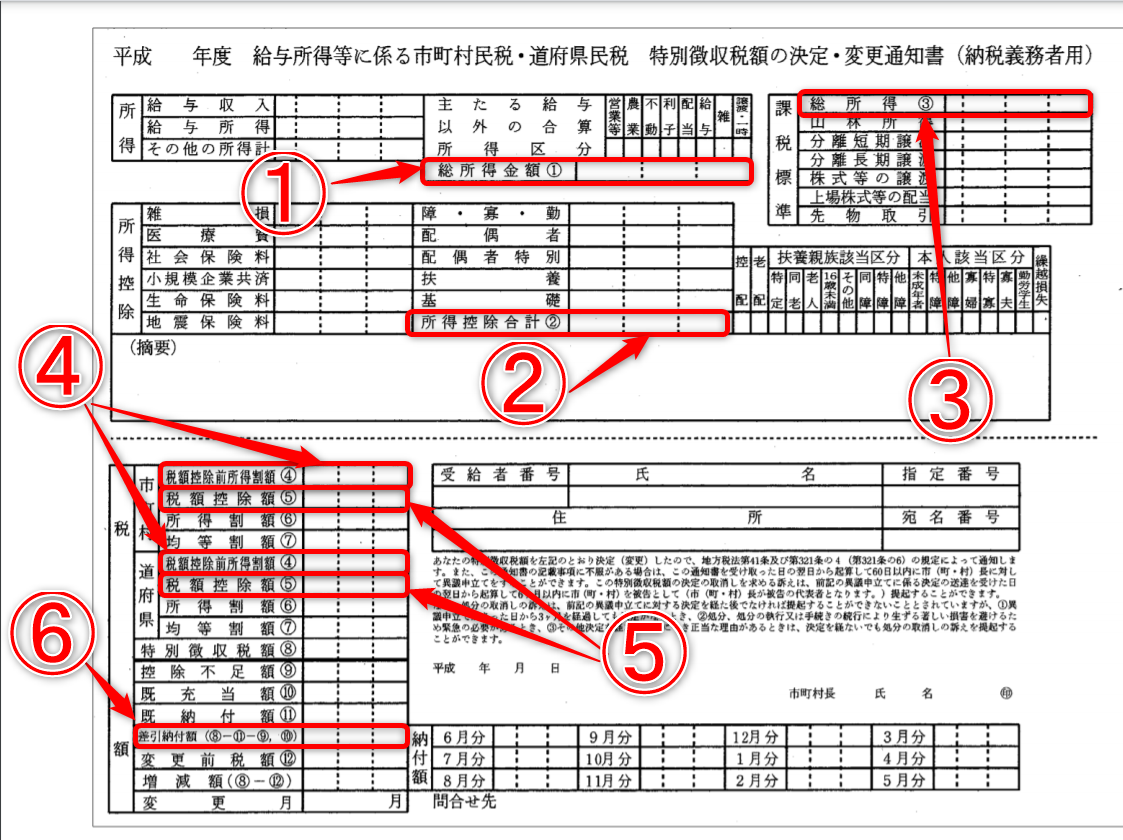

次に「特別徴収税額決定・変更通知書」を見ていきましょう。

➀総所得金額-➁所得控除合計=➂総所得※1,000円未満切り捨て(株式保有などはないものとする)

※「生命保険料」「iDeCo」「社会保険料」「医療費」「地震保険料」などは➁所得控除に該当します。この金額が多いほど➂の総所得を下げることができます。

次に

➂総所得×10%=④税額控除前所得割額の合計 ※ここでは復興特別税は考慮せず、分かりやすく10%として計算

➃税額控除前所得税額の合計-⑤税額控除額=⑥差引納付額(住民税の合計額/調整控除などは省略しているのでおおまかな金額が合ってくると思います)

※「所得税で引き切れなかった住宅ローン控除」や「ふるさと納税」は⑤税額控除額に該当してきます。この金額が多いほど⑥の住民税を下げることができます。

結論として、➁の所得控除に該当する「生命保険料」等の控除をフル活用しても住宅ローン控除額に影響することはありません(ふるさと納税を確定申告で行う場合はケースによって少額ですが減ることがあります)。

かなり複雑ですが、控除される仕組みについてはおおまかに把握しておくと良いでしょう。

まとめ:賢く活用して家計のプラスに

いかがでしょうか?

これから家づくりを検討される方は13年間の特例措置が延長になるかどうかは注目しておいてください。

その上で、住宅ローン控除の仕組みをしっかり理解した上で賢く活用すれば、家計に大きなプラスの影響を与えてくれます。

そのほか、税金や保険のことについて気になることがあれば弊社にお気軽にご相談ください。