目次

事業承継とは?

企業の永続的な経営において、後継者へのスムーズな引継ぎが必要不可欠です。今回は、事業承継において考えておかなければいけないポイントをまとめてみました。

少しでも参考になれば幸いです。

弊社、保険マエストロのFacebookページにも「いいね!」をいただけると嬉しいです。

後継者を誰にするか

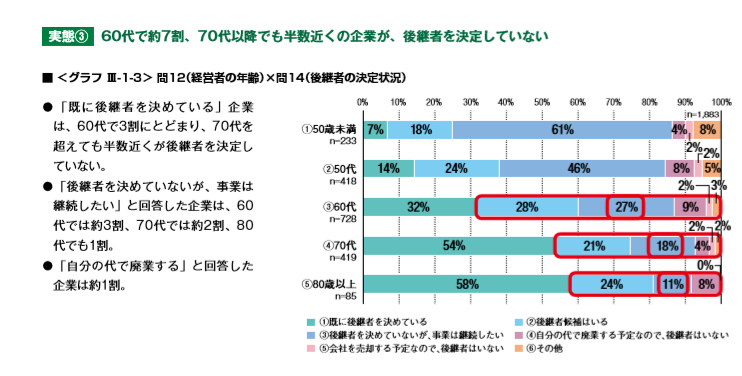

まず、大前提として後継者の有無が事業承継をするうえで一番大切となります。

後継者が決まらないままでは、承継の準備・対策が進められません。

東京商工リサーチの平成30年の報告書によれば、実際に後継者の決定をしていない企業が60代で約7割、70代以降でも半数近くも存在しています。

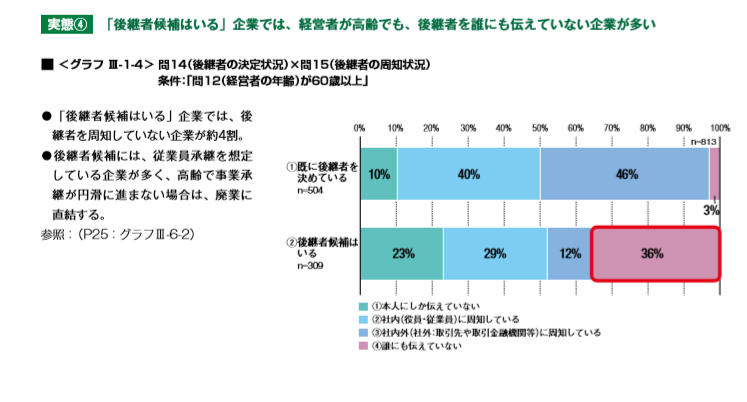

後継者を周知できているか

また、「後継者候補がいる」と答えた企業において、その後継者を誰にも伝えてないケースが4割近くに及んでいます。

たしかに、後継者候補の段階で不確定な事実を周囲の関係者、ましてや本人に伝えることに躊躇してしまうケースは想像がつくのではないでしょうか。

承継時期が遅くなる

結果として、後継者の決定や周知が遅くなることで、経営の承継に時間がかかってしまいます。

新体制へ整うまでに時間がかかるということは、そのまま事業の効率が下がることにつながるのではないでしょうか。また、承継の途中で社長の身に万が一が起こることや、社外・社内で何らかの問題が生じないとも限りません。

どちらにせよ、スムーズな承継は大切なことは経営者の皆さまが一番お分かりのことと存じます。

後継者の年齢が30代の間に

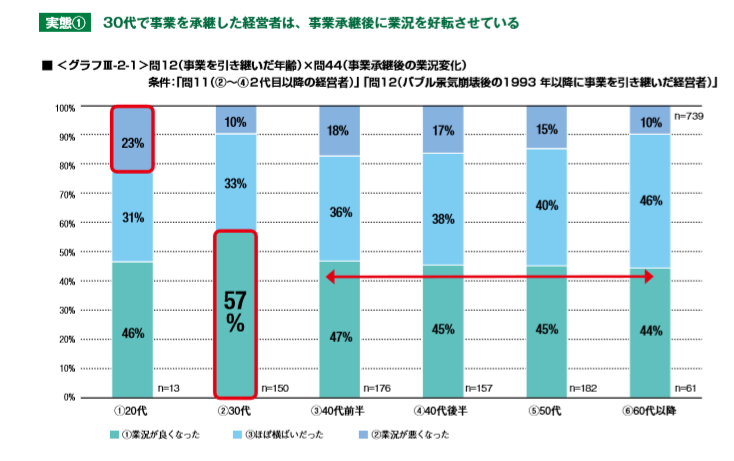

後継者のいる企業では、後継者が30代の間に事業承継を行うことで、その後業況を好転させているケースが多いという統計が出ています。

ご覧のように、30代で事業承継を完了した企業へその後、最も業況を拡大しているのに対し、40代以降はほぼ同じ割合で推移しています。ちなみに、20代の場合は業況が悪化した割合がほかの世代と比べて高くなっています。

ご覧のように、30代で事業承継を完了した企業へその後、最も業況を拡大しているのに対し、40代以降はほぼ同じ割合で推移しています。ちなみに、20代の場合は業況が悪化した割合がほかの世代と比べて高くなっています。

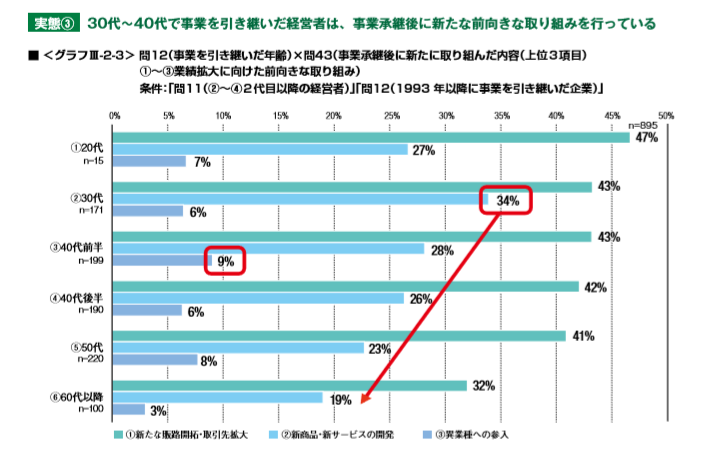

後継者による前向きな新たな取り組み

承継時期を早めることが、企業へのさらなる発展へとつながっているデータも出ています。一概に良いとは言い切れませんが、事業承継後20代~50代の後継者が、新たな販路開拓を行っています。30代、40代前半の企業は業績拡大に向けて新商品の開発や異業種への参入などの前向きな取り組みを行っており、年代が上がるにつれて減少しています。

事業承継のすすめ

ここまでは、事業承継における現状と必要性をお伝えしました。ここからは事業承継の具体的な方法についてお伝えします。

株式の譲渡

株式会社の場合、実際に経営権を持つためには株式の保有が必須となります。役職が「代表取締役社長」であっても、自社株を保有していないと実質的な経営権(オーナー権)を持つことはできません。

経営権とオーナー権の中身は自社株を持っているかどうかで決まります。

さらに、株式をどれくらい保有しているかによって経営に関わることのできる範囲が変わってきますので注意が必要です。

取締役会設置会社における株主総会の議案請求権(定款で定めがない限り、6か月以上の保有が必要)

(会社法303条2項)

○持ち株比率が3%を超える株主に認められている権限

株主総会の招集請求権(定款で定めがない限り、6か月以上の保有が必要)(会社法297条1項)

会計帳簿の閲覧及び謄写請求権(会社法433条1項)

○持ち株比率が33.4%(3分の1)を超える株主に認められている権限

株主総会の特別決議を単独で否決する権限

○持ち株比率が50%(2分の1)を超える株主に認められている権限

株主総会の普通決議を単独で可決する権限(会社法309条1項)

→ 取締役の選任、解任をはじめとして、会社の意思決定のほとんどを自ら行うことができる。

○持ち株比率が66.7%(3分の2)を超える株主に認められている権限

株主総会の特別決議を単独で可決する権限(会社法309条2項)

以下のようなものが挙げられます。

・ 自己株式の取得に関する事項の決定

・ 募集株式の募集事項の決定

・ 事業譲渡(会社法467条1項)

・ 合併や会社分割といった組織変更の決定

譲渡方法

株式の譲渡方法は大きく分けて2つしかありません。

1つは死亡時に社長の保有する株式を相続する方法です。これには注意が必要です。相続には法定相続人が必ず絡んでくるためです。

法定相続人にはそれぞれ遺留分というものがあります。遺留分とは法律により最低限保証された相続分のことです。これにより、後継者が身内であっても経営権に必要な株式が親族内で分散してしまうことになります。これでは、後継者以外にも経営権が渡ってしまい、社長の亡き後に仲違いを起こし、収拾がつかなくなる恐れもあるのです。

もちろん、親族外の後継者の場合は株式を相続することができませんので、社長がお元気なうちに取り掛かる必要があります。

ちなみに遺留分の割合は、配偶者・子・孫が2分の1、親や祖父母などの直系尊属が3分の1となっています。

2つ目は生前に譲渡する方法です。

生前に株式を後継者へ譲渡することで、経営権を承継することができます。ただし、譲渡といっても株式は資産ですから、後継者が株式を買い取る必要があります。

自社株式の評価額を算定する

株式を相続する場合も株式を譲渡する場合も、株式の評価額によっては対策を取らなければいけません。そもそも相続には相続税がかかりますし株式を生前譲渡する場合には株の買い取り資金を準備する必要があります。

その手始めとして、自社株がいくらになるかを知る必要があります。

自社株の評価額を算出される場合はお気軽にお問い合わせください。

自社株の評価方法は2種類

自社株の評価方法は以下の2種類です。

・類似業種比準価額・・・類似業種の1株当たりの配当金額、利益金額、簿価純資産価額及び株価と比較

・純資産価額・・・資産を相続税評価額で計算

基本的にはどちらの計算方法も行って、安い方をお選びいただければ問題ありません。

しかし、規模の大きな企業の場合、類似業種比準方式は不利と働く傾向にありますのでご注意ください。

同族以外の株主が持つ株式については特例として配当還元方式が採用されています。

| 会社の規模 | 原則的評価方式 | 特例的評価方式 |

|---|---|---|

| 大会社 | 類似業種比準方式 (純資産価額方式の選択可能) |

配当還元方式 (原則的評価方式による評価額まで) |

| 中会社 | 類似業種比準方式と純資産価額方式との併用方式 (純資産価額方式の選択可能) |

|

| 小会社 | 純資産価額方式 (併用方式の選択可能) |

自社株式の評価額を下げる方法

一般的に、株を買うときは安値で買うことが定石とされています。しかしながら、自社株の評価は時価となるため、業績が上向きの場合、株の買い取り資金の用意が難しくなります。そこで事業承継に向けた自社株式の評価額を下げる方法があります。

類似業種比準価額の場合

費用を計上すれば評価額を下げることができます。

たとえば、不良在庫・不良債権の処理、含み損のある不動産の売却、保険商品、社長への退職金の支給、含み損のある有価証券・ゴルフ会員権の売却、稼動していない固定資産の除却、持ち株会社を設立などがあげられます。

純資産価額の場合

そのままではありますが、純資産を減らすことで評価額が下げられます。

純資産は資産から負債を差し引いたものになりますので、純資産を減らす方法としては負債を増やすことが有効になります。また、相続税評価額の低い不動産を持つことが一般的な方法として取り扱われています。

後継者がいない場合はM&Aも

いままでは後継者が見つからない場合は廃業する。という選択肢が多取られてきましたが、現在はM&Aにより会社を売却する方法が多く取られています。

M&Aのメリット

M&Aを選択することで、専門家が介在することでスムーズに事業を引き継ぐことができることや、事業継続に伴い従業員等が辞めずに働いき続けることができる。などのメリットがあります。

現在では建設的な方法としてM&Aが行われています。

まとめ

スムーズな事業承継は社長ご自身だけでは行うことが難しいようです。日々の経営にお忙しい中、後継者の育成や従業員等への周知、株式の譲渡などクリアしなければいけな問題が多くあります。

もちろん、社長が長く現役で指揮を執ることがいいはずです。しかしながら、会社の将来や後継者の将来も見据えたうえで、早期での対策を考えておくことは大切ではないでしょうか?

もし、そのようなお考えを少しでもお持ちであれば信頼のおける担当者にご相談されてください。

現状に不安・不満をお持ちの際は、ぜひわれわれプラスにご相談ください。

士業の先生方と連携し、お手伝いさせていただきます。